- 将来のためにつみたてNISAを始めたい。

- 初心者にはつみたてNISAがオススメって聞いたけど、デメリットはないの?

- つみたてNISAがオススメなのは、どんな人か教えてほしい!

こんな悩みにお答えします。

結論からいうと、つみたてNISAのメリットとデメリットは以下の通りです。

| メリット | デメリット |

|---|---|

| 20年間は利益に対する税金がかからない 国が厳選した優良な金融商品へ投資ができる 100円という少額から投資を始められる 購入タイミングに迷わない ドル・コスト平均法で平均取得単価を下げられる いつでも引き出しができる | 選べる商品が限られている スポット投資ができない 投資額に限度がある いますぐにお金が増えない 売却しても非課税枠が戻らない 損益通算と繰越控除ができない |

デメリットもあるつみたてNISAですが、投資の三大原則である「長期・積立・分散」投資ができる制度であるため、投資初心者に非常にオススメです。

ゆうさく

ゆうさくつみたてNISAはデメリットよりもメリットが大きすぎます!

本記事では、つみたてNISAのメリットとデメリットを徹底解説していきます。

またつみたてNISAがオススメな人も紹介します。

メリットとデメリットをしっかり理解して、つみたてNISAを始めましょう!

「つみたてNISAの全体像を詳しく知りたい!」という方は、以下のリンクからどうぞ!

初心者さんにわかりやすくを

モットーに発信しています👍

●貯金ゼロ→結婚3年で資産1300万円を達成

●投資歴6年目の夫が編集者(監修者)

●新NISA、仮想通貨、クラファンに

1000万円以上を投資中

>>詳しくはコチラ

つみたてNISAについてサクっと解説!

つみたてNISAは長期・積立・分散投資を支援するための非課税制度で、以下の3つの特徴があります。

- 日本国内に住む18歳以上の方なら、誰でも利用可能

- 毎年40万の非課税枠がもらえ、非課税期間は最長20年間

- 投資対象は、金融庁が厳選した長期の積立・分散投資に適した投資信託

最長20年間は非課税で、購入できる商品が「長期・積立・分散」投資に向いている投資信託のみとなっています。

そのため、投資初心者にオススメでお得な投資制度となっています。

「投資の三原則である「長期・積立・分散」の重要性を知りたい!」という方は、以下のリンクからどうぞ!

▶投資するなら絶対に知っておきたい「長期・積立・分散」とは?

つみたてNISAの6つのメリット

つみたてNISAの概要について理解したところで、まずはメリットを見ていきましょう。

つみたてNISAのメリットは、以下の6つです。

それぞれわかりやすく説明していきます。

メリット①:20年間は利益に対する税金がかからない

通常、投資で利益(運用益・分配金)が出た場合、その利益に対しておよそ20%の税金がかかります。

たとえば、10,000円の利益が出たとき、ざっくりと税金で2,000円がなくなります。

しかし、非課税制度であるつみたてNISAを利用すれば、その税金が20年間かかりません。

つみたてNISAを利用すれば、資産を効率的に増やしていけます。

毎年40万円まで投資できるため、最大800万円まで非課税で運用が可能です!

メリット②:国が厳選した優良な金融商品へ投資ができる

「投資の銘柄選びって難しそう…」という方もいると思います。

しかし、つみたてNISAで投資できる金融商品は金融庁が厳選した「長期の積立・分散投資に適した投資信託のみ」となっています。

ぼったくり商品はないので、投資初心者でも安心ですね!

ただし、その中でも投資信託の良し悪しは存在するので、優良な投資信託を選ぶようにしましょう。

「つみたてNISAの銘柄選びで失敗したくない!」という方は、以下のリンクからどうぞ!

メリット③:100円という超少額から始められる

現在、ほとんどの証券会社ではつみたてNISAの最低積立額は100円となっています。

そのため、投資にまとまったお金が使えない人でも問題なく始めることが可能です。

またつみたてNISAは、毎月の投資金額を33,333円まで設定できます。

投資に慣れていない方は少額から始めていき、徐々に投資金額を増やしていくことをオススメします。

無理して満額投資する必要はありません!

メリット④:購入タイミングに迷わない

つみたてNISAは、毎月一定の金額を同じタイミングで購入する「積立投資」を採用しています。

つまり指定した日付になると、自動的に金融商品の買付が行われます。

金融商品を購入するタイミングは投資のプロでも難しいと言われているので、投資初心者にはもっと難しいです。

特に投資初心者は感情に流されて売買をする傾向があるので、自動で投資をしてくれるシステムはぴったりです。

淡々と投資を続けるのが、つみたてNISAでは大事です!

メリット⑤:ドル・コスト平均法で平均購入価格を下げられる

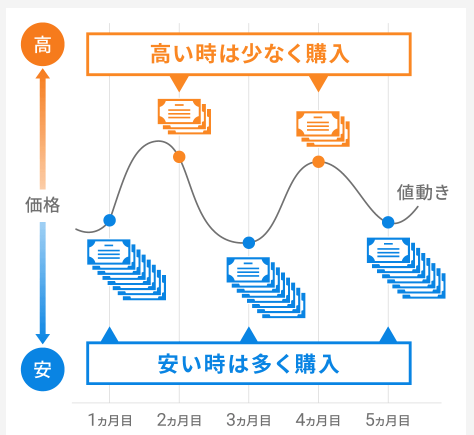

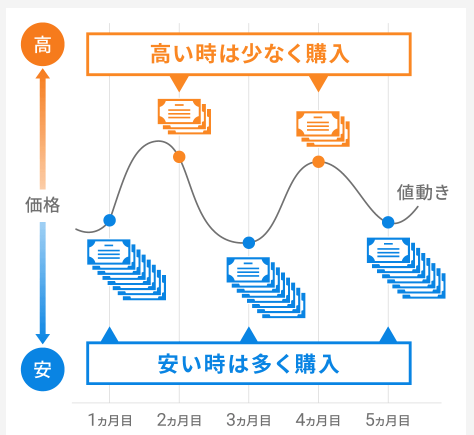

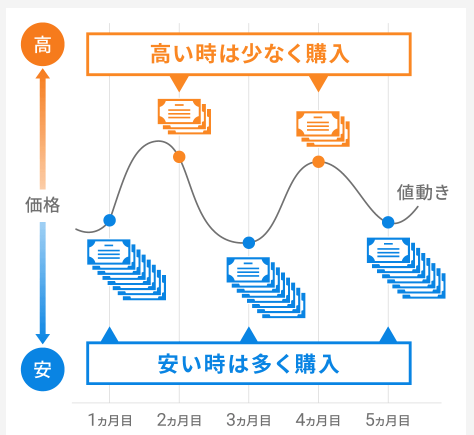

メリット④で説明した積立投資は、ドル・コスト平均法と呼ばれます。

ドル・コスト平均法とは、一定の金額を同じタイミングで投資信託を購入するため価格が高いときは少しだけ買い、安いときにはたくさん買う投資手法です。

この方法を用いることで、投資信託の平均購入価格が抑えられます。

また平均取得単価を抑えられるということは、結果的に利益を出しやすくなります。

投資のセオリーは、安く買って高く売ることです!

メリット⑥:いつでも引き出しができる

つみたてNISAはiDecoとは異なり、引き出しの制限がありません。

購入した金融商品はいつでも売ることができ、取引が成立すればすぐに引き出すことが可能です。

そのため、つみたてNISAは住宅資金や教育資金などのライフイベントのための資産運用にピッタリな制度です。

ただし、投資信託を売却する際に購入した価格よりも値下がりしていた場合には、元本割れしてしまいます。

売るタイミングによっては損をしてしまいます…。

いつでも引き出せるのはメリットですが、投資信託を売却するタイミングには慎重に検討しましょう。

つみたてNISAの6つのデメリット

続いてデメリットを見ていきましょう。

つみたてNISAのデメリットは、以下の6つです。

それぞれわかりやすく説明していきます。

デメリット①:選べる商品が限られている

つみたてNISAで購入できる金融商品は、金融庁が厳選した「長期の積立・分散投資に適した投資信託のみ」となっています。

証券会社によっては約200種類の投資信託から選べますが、それ以外の金融商品は選べません。

そもそも投資初心者向けの投資制度のため、選べる商品が限られています。

色んな金融商品を選びたい人・個別株を買いたい人には、物足りない制度となっています。

個別株投資をしたいなら、一般NISAを選びましょう!

デメリット②:スポット投資ができない

つみたてNISAは定期的に一定額を購入する「積立投資」を採用していることをメリットでお伝えしました。

つまり、スポット投資ができません。

スポット投資とは、自分の好きなタイミングに好きな金額で購入すること

積立投資は購入タイミングを計らなくても良いのがメリットですが、もしも大暴落が来て絶好の買い場になったとしても購入できません。

良くも悪くも購入タイミングは、積立投資の設定通りです…。

デメリット③:投資額に限度がある

つみたてNISAは毎年の非課税枠40万円がもらえるため、毎月最大で33,333円の投資ができます。

しかし、この金額を超えての投資はできない仕組みです。

そのため、毎月33,333円以上のお金を使って投資をしたい場合は、特定口座で運用する必要があります。

特定口座とは、金融商品を保有するための口座こと

この特定口座はNISA口座と異なり運用益に税金がかかるので、利用の際にはこのデメリットを理解して利用しましょう。

デメリット④:いますぐにお金が増えない

つみたてNISAで購入できるのは投資信託のみです。

投資信託は長期投資が前提の金融商品のため、コツコツ時間をかけて複利の効果で資産を膨らましていきます。

このようにつみたてNISAを利用して投資信託を購入しても、いますぐにお金が増えません。

いますぐお金を増やした方は、個別株や仮想通貨のような値動きが激しい資産を買うと良いでしょう。

個別株や仮想通貨はリスクが高いので、注意してください。

デメリット⑤:売却しても非課税枠は復活しない

つみたてNISAの非課税枠は年間40万ですが、保有している投資信託を売却しても非課税枠は復活しません。

例えば、その年の非課税枠を20万円分利用したとします。

投資方針を変更してこの20万円分の投資信託を売り、これを元手に投資信託を買い替えようとしても、実際に使える非課税枠は残りの20万円分だけです。

一度利用した非課税枠は、復活しないので注意してください。

最初に決めた投資方針でできる限り運用し続けるのが、無難でしょう。

デメリット⑥:損益通算や繰越控除ができない

通常、特定口座で損失が出た場合は他の利益と相殺する「損益通算」や損失を翌年以降の税金計算に持ち越せる「繰越控除」ができます。

しかし、つみたてNISAは運用益が非課税枠になる分、損益通算や繰越控除はできません。

つみたてNISAの損失は、損失と見なされません…。

つみたてNISAを利用する際には、できるだけ損をしないように投資信託を選びましょう。

また損を小さくするためにも、15年以上は保有して運用し続けるようにしてください。

つみたてNISAがオススメな人

つみたてNISAのメリットとデメリットを確認したところで、ここからはつみたてNISAがオススメな人を紹介していきます。

つみたてNISAを利用した方が良いのは、以下のような人です。

- 投資経験がない初心者

- 長期的に資産を築いていきたい人

- 投資に時間やエネルギーを使いたくない人

つみたてNISAは超少額から始められ、金融庁が厳選した投資信託しか選べないことなどから、これから投資を始める初心者でもカンタンに始められます。

またこの投資信託は「長期・積立・分散」投資にぴったりな商品です。

そのため、長期的に資産を増やしたい人や投資に時間やエネルギーを使いたくない人にもオススメです。

投資を始めたいなら、まずはつみたてNISAがオススメです!

つみたてNISAの始め方

つみたてNISAは、以下の4つのステップでカンタンに始められます。

- 証券会社を決める

- つみたてNISAの口座を開設する

- 投資する銘柄を選ぶ

- 積立金額を設定する

「つみたてNISAの始め方を詳しく知りたい!」という方は、以下のリンクからどうぞ!

まとめ:つみたてNISAはメリットとデメリットを理解して使おう

本記事では、つみたてNISAのメリットとデメリットを徹底解説しました。

つみたてNISAにはたくさんのメリットがある一方でデメリットもあります。

最後にもう一度、つみたてNISAのメリットとデメリットをおさらいしましょう。

| メリット | デメリット |

|---|---|

| 20年間は利益に対する税金がかからない 国が厳選した優良な金融商品へ投資ができる 100円という少額から投資を始められる 購入タイミングに迷わない ドル・コスト平均法で平均取得単価を下げられる いつでも引き出しができる | 選べる商品が限られている スポット投資ができない 投資額に限度がある いますぐにお金が増えない 売却しても非課税枠が戻らない 損益通算と繰越控除ができない |

つみたてNISAを始める際には、メリットとデメリットをしっかり理解してから始めてください。

デメリットもありますが、それ以上にメリットが大きいのがつみたてNISAです。

投資初心者向けの投資制度なので、これから資産形成を始めたい方は今すぐに始めるのがオススメです。

「どこの証券会社でつみたてNISAを始めたら良いかわからない」という方は、以下のリンクからどうぞ!

▶オススメの証券会社は楽天証券とSBI証券!楽天証券とSBI証券の違いとは?