- つみたてNISAを始めたけど、どの銘柄を買えばいいの?

- やっぱり株式だけでなく債券も買った方がいい?

- オススメの銘柄を教えてほしい!

このような悩みにお答えします。

結論からいうと、つみたてNISAのオススメ銘柄は以下の3つです。

ゆうさく

ゆうさく特にeMAXIS Slim全世界株式(オールカントリー)は、投資初心者にオススメです!

本記事では、失敗しないつみたてNISAの銘柄選びのポイントを徹底解説していきます。

また開設したポイントをもとに、オススメ銘柄も紹介します。

この記事を読めば、失敗しない銘柄選びができます!

「つみたてNISAの全体像を確認したい!」という方は、以下のリンクからどうぞ!

初心者さんにわかりやすくを

モットーに発信しています👍

●貯金ゼロ→結婚3年で資産1300万円を達成

●投資歴6年目の夫が編集者(監修者)

●新NISA、仮想通貨、クラファンに

1000万円以上を投資中

>>詳しくはコチラ

つみたてNISAで選べる投資信託の種類

つみたてNISAで購入できるのは、金融庁が厳選した「長期・積立・分散」投資に向いている投資信託のみとなっています。

この投資信託は、主に以下の2種類に分けられます。

- 株式100%型:すべて株式への投資

- バランス型:株式・債権・REIT(不動産) への投資

株式100%型は値動きが激しく、株価の上がり下がりを繰り返します。

一方でバランス型は値動きが安定しており、株価が大きく上がり下がりすることはありません。

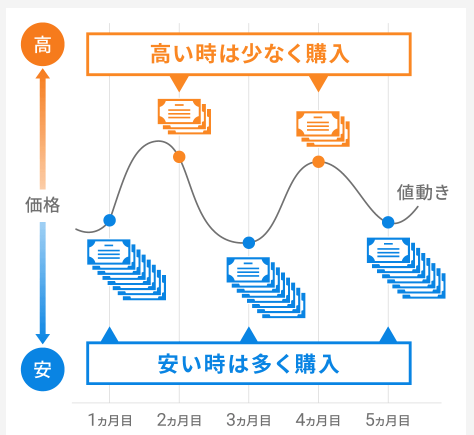

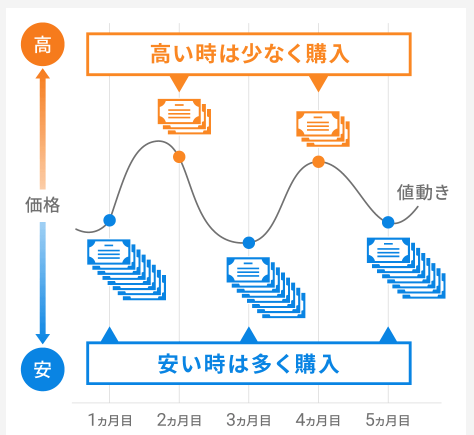

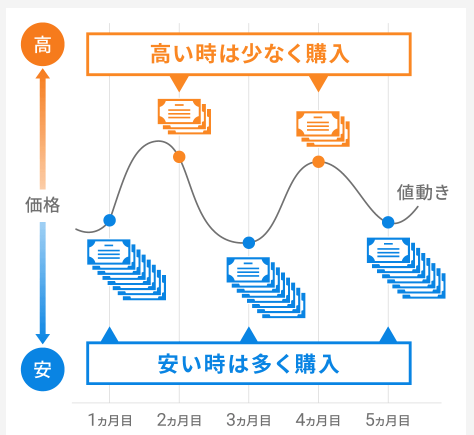

つみたてNISAでは、一定のタイミングで一定額を購入する「積立投資」が採用されています。

この積立投資は、別名「ドルコスト平均法」と呼ばれる投資方法です。

ドル・コスト平均法とは、価格が高いときに少しだけ買い、安いときにはたくさん買う投資方法

ドルコスト平均法を使えば、金融商品の平均取得単価を下げられるため、結果的に大きなリターン期待できます。

ただし、ドル・コスト平均法が有効なのは画像のように価格が大きく動く金融商品です。

つまり、バランス型よりも株式100%の投資信託の方がドル・コスト平均法に向いています。

そのため、つみたてNISAを使って資産を増やしていくのであれば、株式100%の投資信託を買うのが良いでしょう。

もちろんリスクを取らずにより安定的に投資をしたい方は、様々な資産クラスに分散投資できるバランス型を選ぶのがオススメです。

投資に正解はないので、自分のリスク許容度に合わせた投資信託を選びましょう。

ミチクサ夫婦は、株式100%の投資信託でつみたてNISAを利用しています!

ここからは株式100%型を購入する前提で進めて行きますよ!

失敗しない銘柄選びのポイント

ここからは株式100%型の投資信託を購入する前提で話を進めて行きます。

「銘柄の選びに失敗したくないけど、何を基準に選べばよいの?」という方は、以下の5つのポイントを頭に入れておいてください。

それぞれわかりやすく説明していきます。

ポイント①:インデックスファンドを選ぶ

投資信託の運用方法には、以下の2つがあります。

- インデックス運用

- アクティブ運用

インデックス運用とは、日経平均株価やNYダウなどの指数(インデックス)と同じ値動きになるように運用する方法です。

指数に連動するように運用するだけなので、このあと解説するコストが安いのが特徴です。

インデックス運用をする投資信託のことを「インデックスファンド」と呼びます。

一方でアクティブ運用はインデックス運用よりも高いリターンを目指して運用する方法となっています。

こちらは投資のプロが頑張って運用するので、コストが高くなる傾向があります。

アクティブ運用をする投資信託のことを「アクティブファンド」と呼びます。

それぞれの投資信託の値動きのイメージは、以下のようになっています。

この二つの投資信託を比べたときに、投資のプロが運用している「アクティブファンド」の方がリターンが大きくなるような気がしますよね?

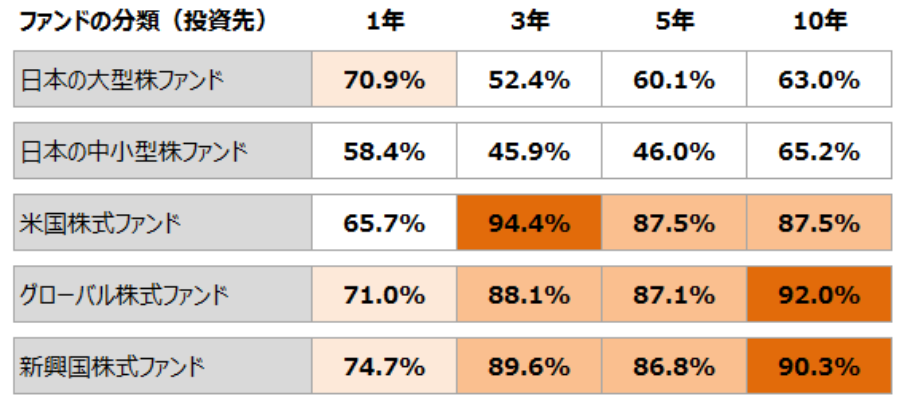

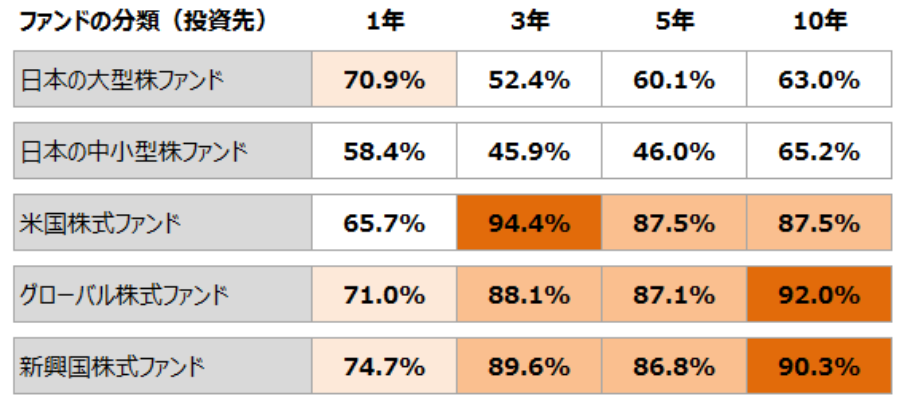

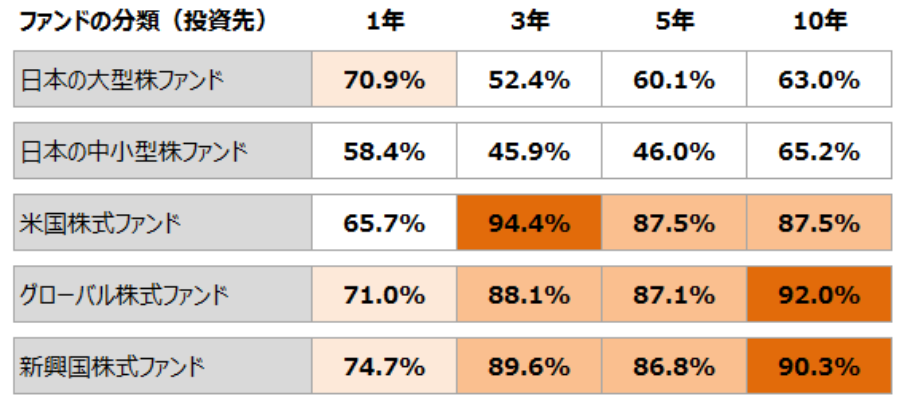

しかし、アクティブファンドはインデックスファンドに勝てないというデータが出ています。

こちらのデータは、インデックスファンドの成績を下回っている日本のアクティブファンドの割合を示しています。

投資期間が長くなるにしたがって、アクティブファンドはインデックスファンドに勝ちづらくなっているのがわかりますよね。

長期わたってインデックスファンドに勝てるアクティブファンドを見つけるのは難しいです…。

アクティブファンドがインデックスファンドに勝てない理由のひとつとして、このあとに解説するコストが高いことが挙げられます。

そのため、アクティブファンドよりもインデックスファンドを選ぶのがオススメです。

ポイント②:コスト(販売手数料と信託報酬)が安い

投資信託を購入する際に確認すべきコスト(手数料)があります。それは以下の2つです。

それぞれわかりやすく説明していきます。

販売手数料

販売手数料は、投資信託を販売している証券会社に支払う手数料です。

この販売手数料が無料の投資信託がある一方で、購入価格の数%と設定している投資信託もあります。

また同じ投資信託を購入したとしても、購入した証券会社によって手数料が異なるので注意してください。

信託報酬

信託報酬は、投資信託を保有している期間中に毎日支払う手数料です。

支払う金額は「保有している金額×信託報酬(%)」となっており、この金額は以下の3つの会社に分配されます。

- 投資信託を運用している運用会社

- 資産を管理している信託銀行

- 事務管理をしている販売会社

この信託報酬も投資信託によって無料から数%と大きく幅を持っています。

実際にはこの2つ以外にも隠れコストと呼ばれる手数料もあるので、必ず購入する投資信託を確認してください。

最低限、この2つはチェックしましょう!

ポイント③:トラッキングエラーが小さい

インデックスファンドは、ある指数に連動することを目標に運用していることをお伝えしました。

ただし、これはあくまで目標ですので、完全に一致するとは限りません。

たとえば、日経平均の1年間のリターンが5%だったとします。

しかし、日経平均に連動することを目標にしている投資信託が、4%しか1年間のリターンがない場合があります。

指数と1%の乖離が起きています…。これがトラッキングエラー。

インデックスファンドはある指数と連動することを目標にしているため、トラッキングエラーが小さいほど優秀なインデックスファンドということになります。

ポイント④:純資産総額が大きい

純資産総額とは投資信託に投資されている資金の合計のことで、投資信託の規模の大きさを表しています。

純資産総額は大きいほど良いとされており、純資産総額が大きくなると以下のようなメリットがあります。

- 信託報酬が安くなる

- トラッキングエラーが小さくなる

- 途中で運用が中止になる可能性が低い

たくさんお金が集まっているから、安定して継続した運用が見込めるといったイメージですね。

純資産総額は最低でも30億以上あるのと良いよ!

ポイント⑤:長期的に成長が見込める国への投資

最後は資産を効率的に増やすために、長期的に成長が見込まれる国へ投資をしましょう。

その例として米国があり、投資家に人気の投資先となっています。

今後も米国の成長を見込める理由は、以下の7つがあります。

- 世界の株式市場の50%以上を割合を占める

- 人口が増加している国で人口動態が理想的

- 世界最大の消費大国

- 国をあげて株価を重視する

- 政治が安定している

- 金融法制がしっかり整備されている

- イノベーションが生まれやすい

米国のように今後も成長が見込めれる国へ投資することで、その恩恵を受けられます。

結果的に、大きなリターンを得られる可能性が高いです。

今後も米国に期待だね!

つみたてNISAのオススメの銘柄 3選

先ほどの投資信託の選び方のを踏まえて、オススメ銘柄を紹介します。

つみたてNISAのオススメ銘柄は以下の3つです。

今回紹介する投資信託は、失敗しない銘柄の選び方の条件をすべて満たしていますので、ご安心ください。

それぞれわかりやすく説明していきます。

オススメ銘柄①:eMAXIS Slim米国株式 (S&P500)

まず米国に投資するなら、S&P500という指数に連動する投資信託がオススメです。

S&P500とは、米国で時価総額の大きい主要500社の株価をもとに算出される株価指数のこと

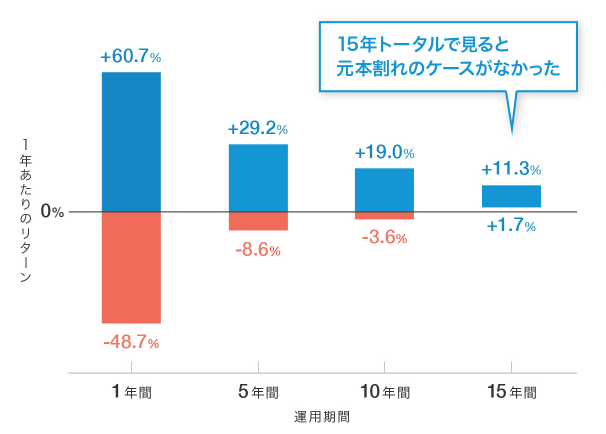

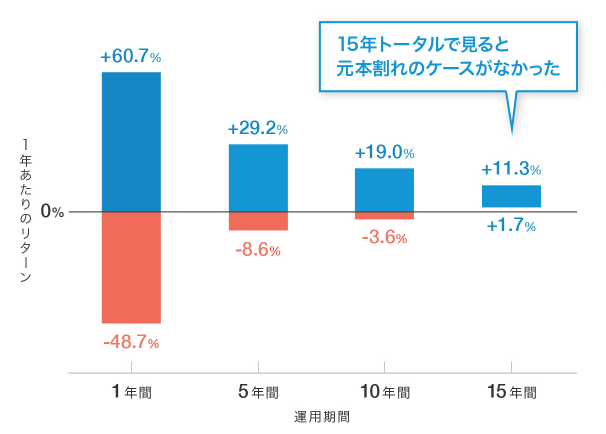

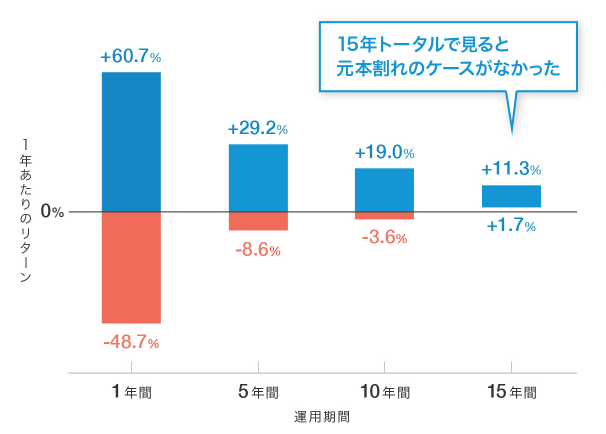

このS&P500という指数は、過去のデータでは15年以上保有するとリターンが必ずプラスになっている非常に優秀な投資信託です。

今後も同じ結果になるとは限らないので、そこは注意してください。

オススメ銘柄②:楽天・全米株式インデックス・ファンド

「米国500社よりももう少し分散したい」という方にオススメなのが、楽天・全米株式インデックス・ファンドです。

この投資信託は時価総額の小さい企業を含めた米国4,000社に投資可能で、米国株式のほぼ100%に投資できます。

米国全体に投資したい人にオススメです!

オススメ銘柄③:eMAXIS Slim全世界株式(オールカントリー)

「米国だけに投資をするのは怖い」という方にオススメなのが、eMAXIS Slim全世界株式(オールカントリー)です。

名前の通り、米国だけでなく世界全体に分散して投資する投資信託となっています。

これまでは米国一強の時代が続いてきましたが、これからもずっと勝ち続けるとは限りません。

とはいっても、米国の次に勝つ国を予想するのも難しい問題です。

その点、eMAXIS Slim全世界株式(オールカントリー)は時価総額加重型なので、将来的に勝つ国や企業を予想しなくても良いです。

「eMAXIS Slim全世界株式(オールカントリー)についてもっと知りたい!」という方は、以下のリンクからどうぞ!

投資初心者にはこれ一本だけでも十分だよ!

まとめ:優良インデックスファンドで効率の良い資産運用を!

本記事では、つみたてNISAの銘柄選びのポイントを徹底解説しました。

つみたてNISAは金融庁が厳選した投資信託しか選べませんが、銘柄選びは非常に重要です。

最後にもう一度、つみたてNISAの銘柄選びのポイントをおさらいしましょう。

つみたてNISAの銘柄選びで失敗しないように、紹介した5つの項目に注意しましょう。

またこのポイントを理解した上で、特に投資初心者は「eMAXIS Slim全世界株式(オールカントリー)」ような世界全体に分散投資できるような投資信託を選ぶのがオススメです。

つみたてNISAで優良な投資信託を購入して効率的に資産形成をしていきましょう!

投資する銘柄が決まったら、つみたてNISAを始める証券口座を決めてください。

オススメは楽天証券かSBI証券です!

「楽天証券とSBI証券がどっちが良いのかわからない…」という方は、以下のリンクからどうぞ!

▶初心者にオススメなのはどっち?楽天証券とSBI証券の違いとは